ACI pe obligațiuni - aceasta este ceea ce este și ceea ce aveți nevoie

Dar această listă nu epuizează beneficiile lor. De exemplu, legătura poate fi vândută în orice moment fără pierderea randamentului cuponului acumulat la acest punct. ACI pe obligațiuni este o modalitate foarte bună de a stabili profitabilitatea valorilor mobiliare, în orice moment, nu doar o dată de plată a cuponului.

Dar depozitele bancare nu oferă o astfel de oportunitate! Dacă rupe depozit de timp verde - își pierd toate dobânzile acumulate. Ca o „consolare“, banca va plăti o rată nominală a cererii: 0,01% pe an.

scurtă introducere

În România, cele mai multe obligațiuni se referă la tipul de cupon (dobândă). Venitul obținut din acestea este stabilit în prealabil de către Emitent ca procent din valoarea nominală. mărimea cuponului este cunoscută înainte de punerea în aplicare a legăturii!

99% din obligațiuni tranzacționate în România practică plăți periodice cupon. Dobânda se plătește investitorului o dată la fiecare șase luni sau o dată pe trimestru.

Și dacă vă decideți să vândă legătura nu este în ziua de plată a cuponului randament, iar în perioada de cupon? Ți-ai pierdut dobânda acumulată în acest moment, în cazul închiderii anticipate a unui depozit bancar?

Nu! Datorită ACI vă pune mâna pe suma totală a venitului pe cuponul acumulat în momentul vânzării de obligațiuni de până la o zi.

Ce este SMSS?

SMSS standuri pentru „venituri cupon acumulate.“ Ce este măsurată prin ACI? Unitățile monetare (de regulă, în ruble).

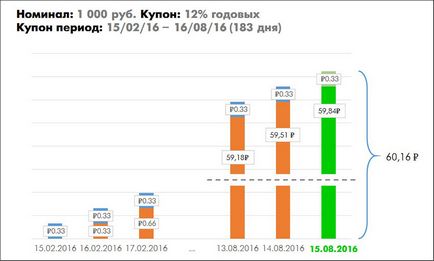

Faptul că posesia unui investitor de obligațiuni aduce venituri zilnice sub forma unui cupon. Dar, de fapt, el devine banii „pe mana“ pe un trimestrial sau la fiecare șase luni.

Și dacă obligațiuni este de vânzare pentru câteva luni înainte de plata cuponului? Cum se cont de „bucata“ de venit, care există până în prezent doar pe hârtie? Mecanismul de transfer al veniturilor acumulate de la cumpărător la vânzător este implementat de ACI.

De ce o fac?

- Bond pot fi vândute în orice zi a perioadei cuponului, la un preț corect. Fără a ACI, toate tranzacțiile ar trebui să fie legat de datele plăților cupoanelor. Ce s-ar reduce în mod serios lichiditatea pieței de obligațiuni

- NAC vă permite să cumpere și să vândă obligațiuni la un târg (și pentru vânzător și cumpărător) prețul

- Spre deosebire de depozitele bancare de vânzare prematură de obligațiuni nu va duce la o pierdere a venitului cumulat la acest punct

ACI pentru cumpărător

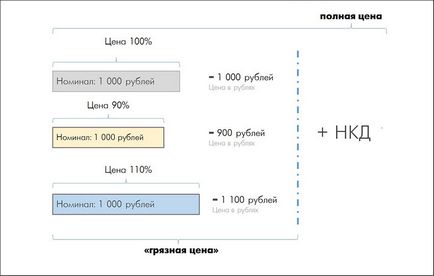

Vasile vine în terminal (prin modul cum să-l configurați poate fi găsit aici) și vezi că obligațiunile de împrumut federale vândute la 100% din valoarea nominală: 1.000 de ruble. Pentru a cumpăra OFZ, el va trebui să plătească 1000 de ruble + ACI la data cumpărării.

Astfel, Bob compensează pierderea Cupon Pete, care a decis să vândă OFZ în mijlocul perioadei cuponului de semi-anuale. De îndată ce data va veni de plată a cuponului următor, Bob va primi venitul cupon pentru toate cele șase luni deja de către emitent.

ACI pentru vânzător

Peter vinde obligațiuni la valoarea nominală Gazprom după două luni de la ultima plată cupon. Poate că este nevoie urgentă de bani, sau a găsit un activ mai profitabil pentru investiții.

încă patru luni, până la următoarea plată cupon - și să aștepte atât de mult Petia nu vrea sa. El a vândut obligațiuni înainte de valoarea nominală, plus NAC timp de două luni. De fapt, el va primi venitul cupon nu este în detrimentul valorilor mobiliare ale emitentului și în contul cumpărătorului obligațiunii.

Cum este ACI?

ACI nu e mare. Calculați-l poate chiar școlăresc. Dar, de multe ori chiar nu au nevoie să - vânzarea pe valoarea ACY bursa de valori este deja inclusă în prețul de obligațiuni. Acest lucru este valabil chiar și pentru zilele non-comerciale, care se încadrează la sfârșitul lunii.

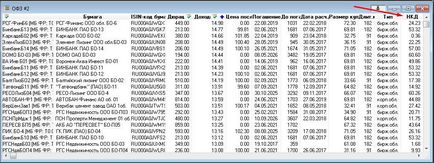

Randamentul cuponului RusBonds site-ul acumulat pe fiecare legătură este afișată ca o linie separată în secțiunea „Informații generale“. Dacă legăturile comerciale prin intermediul terminalului, informațiile sunt afișate pe ACI, în aceeași coloană.

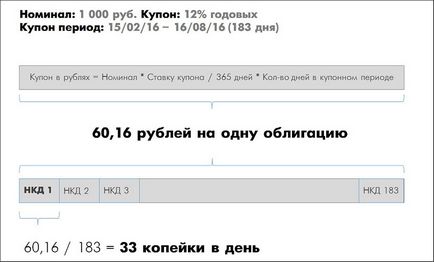

Dimensiunea ACI se poate calcula independent, știind obligațiuni nominale, rata cuponului ca procent și data ultimei plăți cuponului. Formula de bază pentru calcularea ACI pe obligațiuni din România este după cum urmează:

N - valoarea nominală a obligațiunilor în ruble

C - rata cuponului la sută pe an

T - numărul de zile de la ultima angajamente cupon pentru data curentă

B - calcularea bazei (de obicei luate pentru a fi de 365 de zile)

exemplu de calcul

Considerăm dimensiunea randamentul cuponului acumulat timp de 25 de zile (adică cât de mult a trecut de la ultimul cupon interes).

ACI = 500 * (8,12 / 100) * 25/365 = 2,78 ruble.

ACI permite în orice moment pentru a vinde obligațiuni pe piață, fără a pierde acumulat în acest timp randamentele. Aceasta ACI face legătura mai instrument de lichid decât un depozit bancar.

Rata la depozitele depinde de termenul de depozit, cu cât maturitatea, mai mare randament. Pentru a obține cel mai mare interes, este necesar să „înghețe“ fonduri într-un cont bancar de 2-3 ani.

Obligațiunile oferă, de asemenea, o oportunitate de a stabili valoarea cuponului la momentul achiziționării garanției. Dar, în același timp, nu trebuie să aștepte 2-3 ani la maturitate - de a vinde legătura în orice moment, primind de la cumpărător toate acumulate la acest venit cupon punct.

Materialul folosit slide-uri din prezentarea bursei de valori din Moscova.