Cum de a calcula taxa TVA pentru societățile cu răspundere limitată în trimestrul la plata bugetului, un exemplu de formula pentru taxa

Taxa pe valoare adăugată este considerată ca un impozit federal de accize, care este obligată să calculeze și să plătească toți contribuabilii. Excepțiile sunt subiecte care au cifra de afaceri scăzută sau sunt sisteme fiscale preferențiale.

Ce este TVA

TVA-ul este unul din impozitele colectate în țară. Sub rezerva subiectele lor, crearea de valoare adăugată în vânzarea de bunuri, din care se formează și profit. Ca urmare, atunci când se calculează taxa luând în considerare diferența dintre prețul de vânzare al produselor (bunuri și servicii) și costul materialelor și a altor cheltuieli direct legate de producția (procurarea).

Contribuabilul final pot fi considerate bunuri de larg consum / servicii, deoarece a fost cel care plătește costul bunurilor vândute. Vânzătorul de produse / servicii pentru a transfera taxa la buget. Dobânditorilor în acest caz, nu sunt numai cetățeni, ci și organizația, SP - consumatorii de bunuri vândute.

Taxa pe valoarea adăugată și poate acționa ca un impozit pe circulația în vamă a mărfurilor. salariul toți contribuabilii pentru admiterea produselor peste frontiera Federației Ruse, indiferent de sistemul actual de impozitare, scutirea de TVA nu se aplică.

contribuabilii

Taxa trebuie să plătească mai întâi vânzătorul, vinde servicii sau produse cum ar fi de casă, și a intrat în revânzarea. Valoarea totală a mărfurilor este format din baza de impozitare și taxa. De exemplu, în cazul în care prețul unei unități de marfă este egal cu 100 $, după încărcarea TVA (la 18%), costul va crește la 118 de ruble. a stabilit taxa în valoare de 18 ruble la sfârșitul perioadei de raportare este obligat să transfere la buget sume mai mici taxa „de intrare“, care va fi discutat în detaliu mai jos.

plătitorilor de TVA - antreprenori și persoane juridice care produc punerea în aplicare pe teritoriul statului, indiferent de naționalitate. Calculul TVA se face și instituțiile non-profit finanțate de la buget.

- Subiecții care sunt scutite de impozitare de revoluții mici în vigoare. Volumul veniturilor totale pentru ultimele 3 luni nu trebuie să fie mai mare de două milioane de ruble.

- Organizațiile și întreprinzători individuali care utilizează tipuri preferențiale fiscale (UAT, USN, UTII și sistem de brevete pentru antreprenori).

- Membrii proiectelor publice - „Skolkovo“.

- Instituții și antreprenori asociate cu vânzarea de mărfuri nu este acoperit de impozitare.

Dacă aceste subiecte încă aloce suma impozitului pe vânzarea de bunuri (servicii) către cumpărători, trebuie să calculeze TVA-ul și se transferă la buget și raportul privind operațiunile.

De asemenea, scutirea de impozit pentru aceste motive face imposibil să renunțe la transferul TVA la bugetul de la intrarea mărfurilor de import.

Obiecte de impozitare

La vânzarea de bunuri și servicii din țară, în cazul în care operațiunile care nu sunt incluse în lista de facilități scutite de taxe, valoarea acumulată taxei pe valoarea adăugată.

Excepțiile sunt anumite tipuri de operațiuni, a căror listă este stabilită de Codul fiscal:

Implementarea nu impozabilă a următoarelor bunuri:

- produse pentru scopuri religioase;

- minereu de implementare care conține în compoziția sa drag.metally;

- Vânzare de case și clădiri;

- comerțului unele bunuri medicale.

Pentru a percepe taxa pe valoarea adăugată pe tipurile de mai sus de bunuri și servicii către contribuabilul nu are dreptul la, chiar dacă nu este scutită de TVA.

rata de impozitare

Rata de 0% este utilizată în operațiunile de export și import. În astfel de cazuri, se autoevalua și să plătească TVA chiar și entități obligate cu scutire de TVA, inclusiv utilizarea UTII, STS și alte regimuri preferențiale.

Calculul impozitului EXEMPLU

Calculul TVA prin următoarea formulă. Costul bunurilor (impozabile) perceput impozit la cota corespunzătoare la 10% sau 18%, P = B + (B rată de impozitare *)

unde P - valoarea totală a bunurilor (taxa de servicii);

B - baza de impozitare;

Rata TVA poate fi setat la 10% sau 18%

De exemplu, în cazul în care valoarea bunurilor fără set de impozitare la 200 de ruble, iar prețul unitar pentru client va fi de 200 + (200 * 18%) = 236 ruble. Dintre acestea, 200 ruble - veniturile vânzătorului, 36 de ruble - pentru plata taxelor la buget.

Pentru a evidenția TVA din valoarea totală a mărfurilor cu TVA, puteți utiliza următoarea formulă pentru modelul:

(B rata de impozitare *) = P / 118 * 18 la rata de 18% sau (B rata de impozitare *) = P / 110 * 10 la rata de 10%.

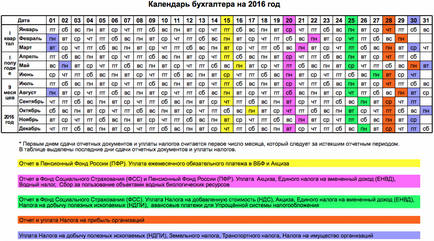

Organizațiile și antreprenorii (plătitori de TVA) plătesc taxe la stat cel puțin o dată pe trimestru de a 20-a zi după perioada de raportare. Acest lucru ia în considerare nu numai valoarea TVA-ului de ieșire (inclusă în costul bunurilor vândute), dar, de asemenea, de intrare (impozit pe bunurile primite de la furnizori). Această condiție nu afectează subiecții care au o scutire de TVA.

Formula impozitului final pentru transferul la buget redus cu valoarea deducerii fiscale (intrare TVA).

Să presupunem că pentru vânzarea de bunuri au fost procurate materiale în valoare de 177 de ruble de mai sus, inclusiv TVA 18 - 27 ruble, costul materialelor - 150 ruble. Care este valoarea taxei care urmează să fie plătite la buget, și care este valoarea profitului bunurilor vândute?

Un exemplu de calcul este oferit de următoarea formulă: TVA de plată de ieșire = TVA - ruble de intrare TVA = 36-27 = 9 RUB RUB - valoarea taxei care trebuie plătită rezultatele operațiunii.

Profitul companiei în acest caz este de 200 de ruble - 150 ruble = 50 ruble.

O abordare oarecum diferită atunci când se calculează TVA datorată pentru importul de bunuri pe teritoriul Federației Ruse, în cazul în care scutirea nu acționează asupra TVA.

Organizațiile și întreprinzătorilor individuali să plătească furnizorului suma primită pentru valoarea fara TVA. Taxa se calculează pe baza propriilor lor ratele curente. Valoarea rezultată a taxei pe valoarea adăugată care urmează să fie transferate în continuare la buget nu mai târziu de data de 20 a lunii următoare. Ulterior, TVA-ul achitat pentru bunurile importate vor fi luate în considerare ca o deducere fiscală în determinarea valorii TVA-ului datorat pentru perioada de raportare (trimestru). În timpul admiterea periodică a mărfurilor importate TVA se plătește, care urmează să fie plătit la buget lunar. Pentru a compensa luând sumele reale plătite trimestrial.