TVA pentru Dummies (taxa pe valoarea adăugată pentru începători contabili) - în 2019, este

Unul dintre cele mai puternice instrumente, care reglementează statutul economiei interne a țării, este o taxă pe valoarea adăugată. El a inventat un astfel de economist fiscal, francez, care a fost capabil să se asigure că acesta a fost introdus în Franța, în mijlocul secolului trecut. Experiența de succes a condus la faptul că o astfel de taxă este acum folosit în multe țări.

Ce este și atunci când trebuie să plătească impozit, se pune această întrebare în multe Rumyniyan. Principala caracteristică a acestuia este că baza de impozitare este direct dependentă de costul bunurilor vândute, în timp ce pentru fiecare dintre produsele / serviciile sunt stabilite rate diferite de impozitare. Rata merge, care se aplică în România, 18%, dar grupurile individuale de mărfuri sunt taxate cu 10% sau chiar 0%.

Faptul că utilizarea de rate diferențiate face imposibilă pentru a crește valoarea mărfurilor, care sunt vitale. De asemenea, datorită sprijinului acestei țări pentru eliberarea producției interne și a reglementa diferite domenii de activitate. Principala diferență este capacitatea de a produce o rambursare de TVA a taxei care a fost plătit mai devreme.

Ce este acesta

Toți oamenii de la un moment dat în viață acționează în calitate de cumpărători, unele dintre ele sunt vânzători de anumite bunuri sau servicii. Etichetele de preț magazin cu TVA și fără ea nimeni nu este surprins. Cu toate acestea, nu fiecare consumator va fi capabil să explice ce este și în cazul în care aceste cifre. Înțelegeți acest pas cu pas pentru Dummies TVA și exemple practice.

Această taxă este un fel de taxe, care este inclus în prețul de orice marfă. Indiferent de dorințele cumpărătorilor, toate bunurile pe care le cumpără, de vânzare cu adăugarea la costul de valoarea TVA-ului.

Pe cea mai mare parte a ratei de impozitare mărfurilor este de 18%. Aceia dintre ei care sunt vitale pentru populație, rata este stabilită la 10%. Acestea includ pâine, sare, cereale, lapte, etc.

Această taxă este cea mai mare și cea mai stabilă sursă de venit pentru bugetul de stat. Populația va cumpăra întotdeauna o varietate de bunuri și servicii, acest fapt nu va afecta chiar și situația economică instabilă.

Când trebuie să plătească

Care este supusă TVA-ului:

- Lucrari de constructii de caracter pentru a satisface nevoile personale;

- vânzare pe teritoriul românesc de bunuri / servicii / lucrări, transferul de proprietate și a drepturilor de proprietate;

- transfer la utilizarea privată a bunurilor / serviciilor pentru care costurile nu au fost luate în considerare atunci când se face calculul impozitului pe venit;

- importul în România de bunuri importate.

Importurile și exporturile sunt impozitate la rate diferite. tranzacțiile de export sunt impozitate la o rată zero. Prin aceeași transmisie rata de impozitare are loc impozitare, transport w transport aerian / d, pe mare și; Transport de conductă de gaz / petrol.

La rata de 10%, aplicată pentru mărfurile grupe de alimente, majoritatea produselor pentru copii, medicamente și medizdely care nu sunt incluse în lista de produse majore, creșterea bovinelor. Toate celelalte produse / servicii supuse impozitării la rata de 18%.

TVA alismului pentru manechine

probleme actuale

Problema principală a TVA-ului - pentru a face calculul corect al bazei de impozitare pentru calcularea taxei. Există o serie de operații, pentru care pot fi efectuate mai multe metode de calcul.

Dacă calcula corect baza de impozitare, acest lucru va duce la un calcul incorect al taxei și, prin urmare, plata incorectă, se va face. În cazul în care valoarea taxei care urmează să fie subevaluate, aceasta va fi considerată o infracțiune fiscală, și atrage după sine răspunderea.

În ciuda faptului că această taxă a introdus mulți ani în urmă, există încă deficiențe în calcularea taxei și a bazei de impozitare.

care plătește

Acesta poate da impresia că plata taxei cade pe singurii producatori. Dar nu este așa, în cele din urmă, această taxă este plătită în cumpărător obișnuit. Deși Declarația de la plata TVA către compania rechizite de birou fiscale.

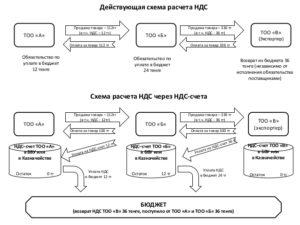

Deoarece secvența arată plata TVA:

- Când comandați un om de afaceri în al doilea sau orice materii prime care sunt necesare pentru producția de produse, plătește furnizorului suma impozabilă.

- După aceea a abordat problema cât de mult ar trebui să coste un produs care este fabricat. Pretul va depinde de costul produsului. În această etapă, calcularea mărimii taxei, care merge la creditul fiscal.

- Următoarea etapă - determinarea costului final al produsului, pentru care va fi oferit la clientul final. Costul final va fi format din costul, parte din profiturile din vânzări viitoare, accize, etc. TVA-ul este, de asemenea, inclusă în prețul final, astfel încât cumpărătorul îl plătește direct.

- La primirea încasările din vânzarea întreprinderii, se calculează după deducerea taxei de 18% plătite de către cumpărător. Suma finală este o obligație fiscală.

Informații despre destinatar

Pentru a cunoaște totul despre conceptul de TVA, ar trebui să ia în considerare problema care este de a plăti taxe. Trebuie reamintit faptul că fiecare antreprenor trebuie să plătească statului o taxă, cu excepția celor care își desfășoară activitatea pe baza ENDV sau un sistem simplificat. De la plata să fie scutită de companie, ale cărei venituri pentru perioada de raportare sa ridicat la mai puțin de 2 mln. Ruble. Peste acest prag, venit minim la plata TVA este necesară.

În cazul în care structura de reducere a veniturilor este posibil să se obțină statutul de „defaulter TVA“. Pentru a face acest lucru, se aplică la biroul fiscal prin acordarea de cărți ca dovadă a declinului veniturilor. Starea defaulter necesară pentru a primi în fiecare an pentru a elimina acest statut nu numai faptul depășirii nivelului minim specificat de venit, dar, de asemenea, realizarea de produse accizabile.

birouri mici, de multe ori nu plătesc această taxă, cu toate acestea, a pierde un astfel de statut pentru ei ca structuri mari nu doresc acest tip de cooperare. Pentru ei, nu este profitabil, deoarece ca urmare, acestea nu se pot aștepta să primească o compensație din partea statului. Faptul că nu toată lumea va fi de acord să plătească taxe pentru furnizorii lor, ceea ce duce la o scădere atât a numărului de tranzacții, precum și calitatea acestora.

Companiile mici vor fi în măsură să mențină profitabilitatea afacerilor lor numai prin colaborarea cu special privat și generarea de vânzări cu amănuntul.

Payer asupra

Deci, este evident că sistemul de TVA presupune că încărcătura sa de bază nu se sprijină pe umerii de afaceri, și anume clienții. Se pare că organizația oferă doar rapoarte fiscale și de o rambursare a taxei se face în detrimentul cumpărătorilor. Luați în considerare această situație poate fi un exemplu care va explica ce TVA-ul pentru Dummies.

În cazul în care o societate achiziționează de la organizația parteneră orice materiale sau bunuri, prețul pe care le-au creat, este deja inclus TVA.

La rândul său, la determinarea prețului produsului final, atunci acesta va depinde de costul inițial al materiilor prime. Astfel, valoarea bunurilor pentru care poate dobândi cumpărător include atât costurile, cât și valoarea TVA. Din aceasta rezultă că acesta este cumpărătorul plătește taxa.

Opțiuni, și ratele de impozitare

Cum este impozitarea:

- Atunci când vorbim despre vânzarea de bunuri și servicii, pentru a calcula baza TVA este venitul care provine din vânzarea de bunuri, precum și avansurile primite pentru bunurile. Legislația prevede că TVA-ul să fie plătit, chiar dacă bunurile sunt date sau prezentate. În această situație, taxa dedusă din valoarea de piață a bunurilor.

- Taxa se percepe pentru mărfurile care sunt importate în România.

- Impunerea unui impozit pe construcția stabilită în orice caz, dacă este efectuată de contractanți sau mijloace economice.

- Taxa va fi aplicată asupra acelor produse, care sunt transmise pentru a satisface propriile nevoi.

În România există două rate: 18% - aceasta este rata de bază de 10% - a redus. TVA-ul poate fi calculat prin deducerea, în cazul în care vânzătorul trebuie să plătească taxa la momentul achiziționării acestui produs. Pentru că în plus față de deducerea facturii trebuie să aibă o factură pentru mărfurile. Absența unuia dintre aceste documente va conduce la faptul că TVA-ul va trebui să plătească înapoi în întregime.

Această taxă este plătită în mod declarativ. Una dintre opțiunile de plată este de a utiliza un agent fiscal, în acest caz, organizația acționează ca intermediar între contribuabil și autoritatea fiscală.

Contabilitate în contabilitate

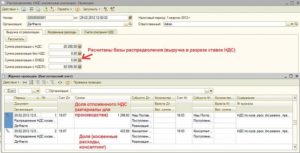

Pentru calcularea bazei de impozitare a TVA-ului contabil responsabil. Contabil de locuri de muncă va fi mult mai ușor în cazul în care calculul este efectuat cu ajutorul software specializat pentru contabilitate. Cablarea - aceasta este ceea ce ar trebui să știe și să înțeleagă experții care folosesc programul 1C.

Atunci când achiziționarea de bunuri de la furnizor, maparea TVA se efectuează în contul de debit 19. La efectuarea unui TVA offset este scrie-off de 19 pentru fiecare debit 68.2. Atunci când mărfurile sunt vândute, TVA-ul se plătește în contul de credit 90.3. Intrarea finală va arata D 90,3 K 68.2.

În cazul în care achiziționarea de bunuri, baza de impozitare este mare, vânzarea a generat un sold debitor în contul 68.2. Se pare că taxa ar trebui să compenseze TVA. Atât pentru începători cât și contabil cu experiență să se teamă de o astfel de situație, cum s-ar putea urma un audit birou. În această situație, trebuie să încercați să găsiți o greșeală. Cum se completează declarația, în cazul în care se dovedește că sistemul de contabilitate a fost realizat în mod corespunzător? Este necesar să se facă documentul de date extrem de fiabile, altfel, altele decât controalele, se confruntă cu o amendă substanțială.

Atunci când se iau în considerare lucru TVA pentru a păstra în ordine documentele originale. Cu atenție pentru a se referă la facturi, deoarece acestea pot fi date de bază fiscale incorecte și TVA-ul, care se calculează. În cazul de corectare a erorilor pe termen scurt, consecințele neplăcute vor fi minime sau vor fi cu totul evitate.

Data plății

Valoarea fiscală este împărțit în părți egale și a plătit timp de trei luni. De exemplu, valoarea TVA-ului în sumă de 300 de mii de ruble., Puteți face 100 de mii. Timp de trei luni. Cu toate acestea, nu este interzis să plătească suma totală a întregului, în cazul în care există o astfel de posibilitate.

Atunci când baza de impozitare se calculează, este necesar să se rotunji suma de până la RUR, deoarece bugetul nu a plătit un ban. Atunci când o companie funcționează fără profit, pentru TVA-ul nu poate fi încărcat. Suma posibil să se facă la sfârșitul anului.

Mulți antreprenori sunt interesați de problema ce se va întâmpla în cazul în care comerțul se va efectua va fi calculată incorect, fără plata TVA sau valoarea unei taxe. Acesta amenință faptul că trebuie să plătească o amendă de 10 mii. Ruble.

Această sumă este minimă, care este atribuit detectarea încălcări minore. O încălcări mai substanțiale amenzi pot ajunge la 20% din valoarea totală a taxelor.

Pedeapsa cea mai severă, care poate fi aplicată, este incriminat. Ca rezultat al persoanei care se sustrage de la plata TVA poate merge la închisoare timp de 6 ani.

Este important să se aibă în vedere

- Pentru a plăti taxa ar trebui să acelor organizații ale căror venituri depășește 2 milioane. Ruble pe 12 luni.

- Forme de facturi, care sunt emise în taxei, sunt forme de responsabilitate strictă. În caz de pierdere a organizației amenință impunerea de sancțiuni, în cazul în care situația se repetă de multe ori, aceasta poate duce la răspundere administrativă și chiar penale.

- angajamente TVA intervine la valoarea totală a bunurilor și nu doar profitul din vânzarea lor.

- În cazul în care mărfurile vândute a fost achiziționat de la un furnizor care este plătitor de TVA, există o întoarcere sau deducerea sumei deja plătite și ca urmare valoarea taxei care se plătește este redusă. Acest fenomen este cunoscut sub numele de credit TVA.

Pentru a aloca în mod corespunzător TVA din suma, se folosește formula în acest articol.